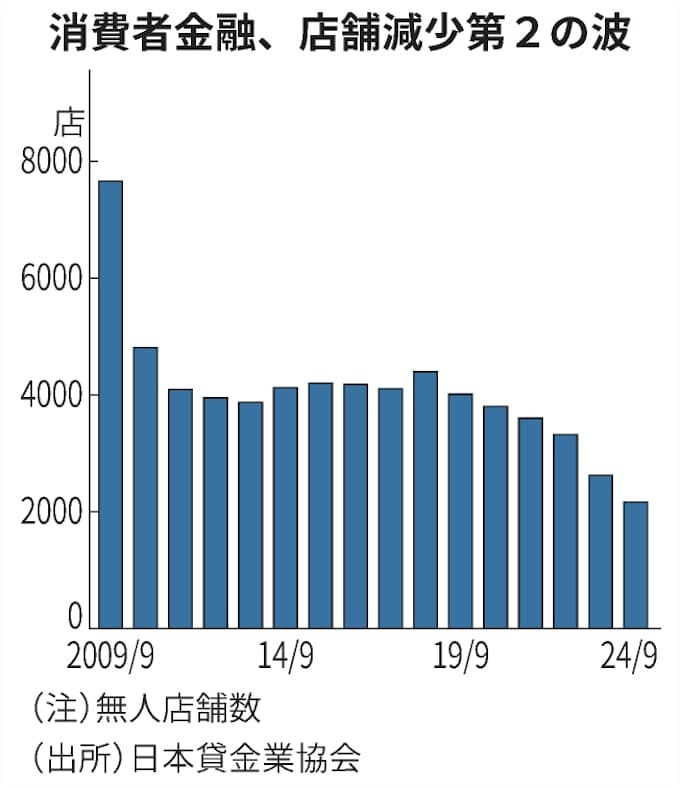

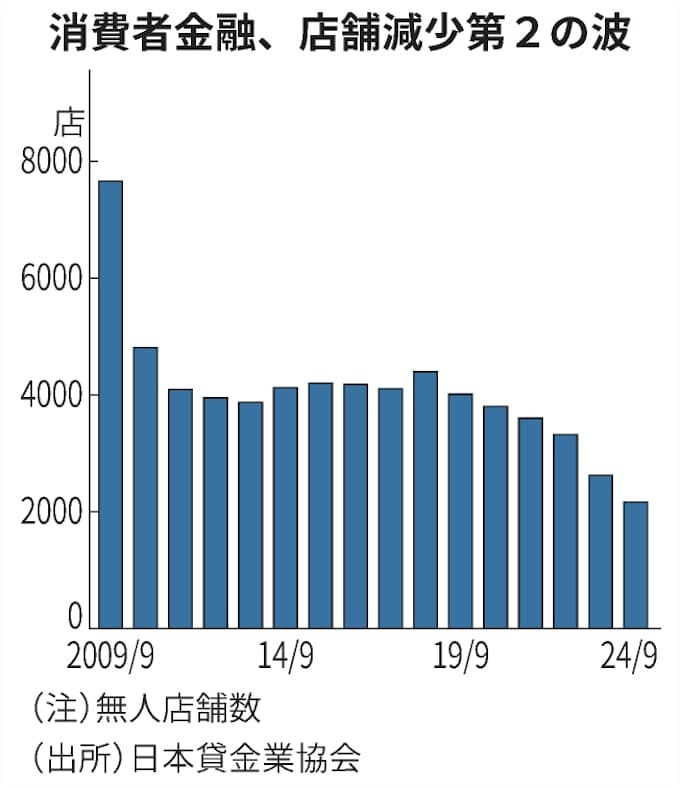

日本貸金業協会の発表によれば、全国の無人店舗数は2024年9月末で2167店舗、19年9月末の4014店舗から5年でほぼ半減しているのだそうで、その理由として物理的なカードを発行しない「カードレス」による手続きが浸透し、店舗の役割が縮小しているのだとか。

店舗削減の1つ目の波は10年に完全施行された改正貸金業法で、過去に取り過ぎた利息を借り手に戻す過払い金返還請求の急増などで消費者金融の経営は悪化、各社はいったん店舗を最盛期の半分以下まで大幅に減らしており、今回は2つ目の波となり、需要回復を背景に2017年度まで店舗数を再び増やしていたのですが、ここに来て、減少ペースは加速し、23年6月末から24年6月末の1年間の減少幅は過去13年間で最も大きく、「プロミス」を展開するSMBCコンシューマーファイナンス(CF)の24年6月末の無人店舗数は前年比3割減となり、アコムとアイフルはそれぞれ1割減となっています。

今回、減少しているのは運営コストが低い無人店舗で、第1波の削減の際には、店舗の中や窓口にスタッフがいる有人店舗で、SMBCCF、アコム、アイフルの3社は23年に全廃しています。

ここ数年の減少は「カードレス」の浸透によるもので、かつてはインターネット融資を申し込む際、返済時などに使うカードの発行が必要であり、そのカードが自宅に届くことで消費者金融の利用を同居する家族に知られてしまうことを嫌がり、店舗で契約する人が多かったのですが、その後コンビニなどにあるATMを利用しスマホアプリから現金の入出金ができるサービスが登場することにより、現象が加速していったようです。

SMBCCFは、17年からスマホアプリを用いてセブン銀行のATMでカードを使わずに入出金ができるようになり、20年にはローソン銀行のATMにも拡大していました。

さらに、新型コロナウイルス禍を経て店舗を利用する人はますます減り、カードレスを選ぶ人が増え、アコムやアイフルでも同様にカードレスでの契約や返済が可能となっており、こうした背景から、現在では店舗を利用せず、インターネットで融資を申し込む人が増え、3社ともに申込者全体の9割を超えているようです。

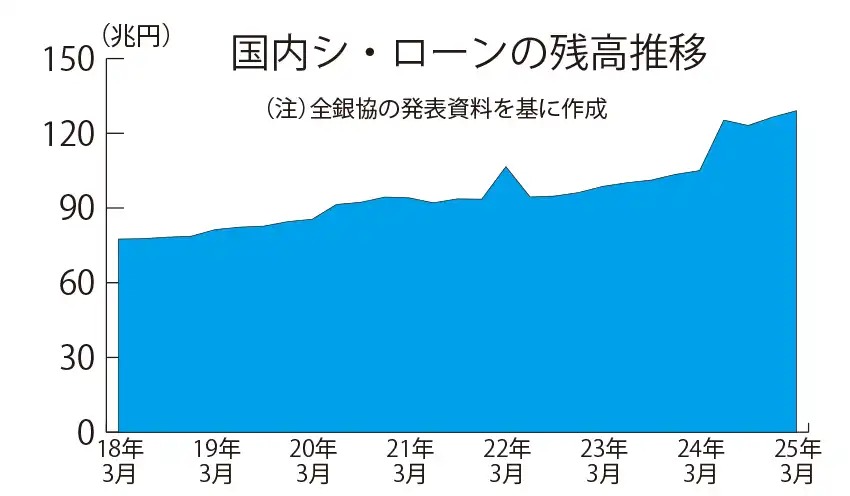

現在、消費者金融各社が直面するのが市場金利の上昇による資金調達コストの増加で、各社は銀行借り入れや社債の発行で調達した資金を顧客への貸し出しに充てており、市場金利の上昇は資金調達費用の増加に直結します。

顧客への貸し出しは、利息制限法で上限金利が決まっており、調達費用の増加を貸出金利に転嫁できません。

足元では、コロナ禍の反動もあり資金需要は拡大しており、各社とも貸付残高は増加、業績も堅調に推移しているのですが、金利上昇に備え、コストを抑制せざるを得なくなってきており、無人店舗1店舗あたりの年間維持費は平均で800万円程度もかかることから、現象は加速していっているようです。